今回は、【1360】日経平均ベア2倍上場投信について解説していきます。

【1360】日経平均ベア2倍上場投信は、シンプレクス・アセット・マネジメントが運用する、「日経平均ダブルインバース・インデックス」に連動するダブルインバース型ETFです。

なお、より詳しくは東証が公表しているETFパンフレットを参照ください。

https://www.jpx.co.jp/equities/products/etfs/leveraged-inverse/files/1360-j.pdf

また、ダブルインバース型ETFについては、こちらのページで解説しています。

日経平均ダブルインバース・インデックスとは

「日経平均ダブルインバース・インデックス」は、日経平均株価の前日比変動率(%)に-2倍を乗じた変動率となるように計算された指数です。

なお、日経平均株価は、東証プライム市場に上場している代表的な225銘柄の株価単純平均で算出される株価指数となっています。

ダブルインバース型ETFは、日経平均株価やTOPIXといった指数の変動率に対して逆かつ倍(-2倍)の値動きをするダブルインバース指数に連動するETFです。

ダブルインバース型ETFは、相場の逆の値動きをするインバース型ETFと、相場の倍の値動きをするレバレッジ型ETFを掛け合わせたETFとなっています。

ダブルインバース型ETFは、相場の下落局面において、デイトレードやスイングトレードといった短期投資に適するETFです。

一方、ダブルインバース型ETFには分配金は出ず、信託報酬も高めです。

ETFによるインデックス投資は市場全体の長期的な成長を享受できることがメリットですが、ダブルインバース型ETFではこのメリットを逆に受けてしまうため長期投資には全く向きません。

短期投資におすすめできるかどうかは、流動性(売買代金)があるか?ボラティリティ(値幅)が十分にあるか?信託報酬は安いか?の3点によって決まります。

【1360】日経平均ベア2倍上場投信のETFデータ

| 信託報酬(税込) | 0.825% |

| 分配金 | 0円(年1回) |

| 分配金利回り | 0% |

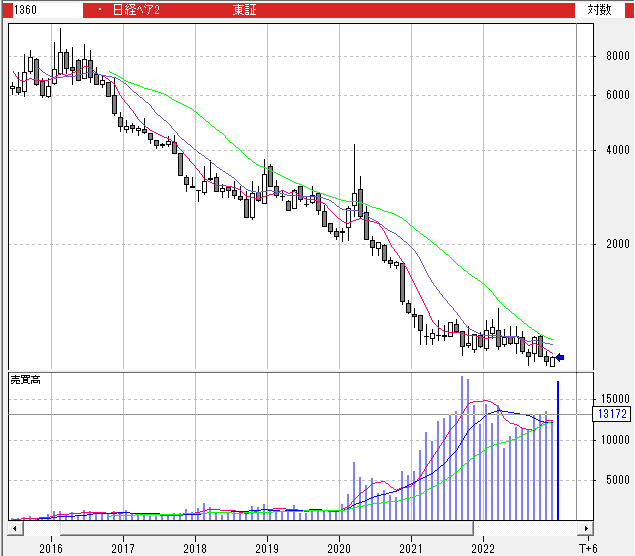

| 直近5年間の値動き | -71.67%(3,050円→864円) |

| 必要投資金額 | 8,640円(10口) |

| 上場日 | 2014年11月11日 |

| 短期投資おすすめ度 | ★★★★★ |

| 流動性 | ★★★★★ |

※各データは、2022年12月16日時点の値。

【1360】日経平均ベア2倍上場投信は、「日経平均ダブルインバース・インデックス」に連動するダブルインバース型ETFです。

日経平均株価は、ファーストリテイリングや東京エレクトロンなどの値嵩株の影響を受けやすく、TOPIXよりもリスク・リターンが高いことが特徴ですが、これは短期投資においてはボラティリティが大きくなるというメリットとなります。

2020年以降に売買代金が増加しており、1日100億円以上は安定してあるため、スイングトレード・デイトレードが問題なくできます。

価格帯は3ケタですが、小数点がある3ケタであるため、低位株的な短期投資のしづらさもありません。

下落相場の短期投資におすすめの銘柄です。

まとめ

【1360】日経平均ベア2倍上場投信は、シンプレクス・アセット・マネジメントが運用する、「日経平均ダブルインバース・インデックス」に連動するダブルインバース型ETFです。

日経平均株価は、TOPIXよりもリスク・リターンが高いことが特徴ですが、これは短期投資においてはボラティリティが大きくなるためメリットになります。

【1360】日経平均ベア2倍上場投信は、2020年以降に売買代金が増加しており、スイングトレード・デイトレードが問題なくできる流動性となっています。

下落相場の短期投資におすすめの銘柄です。